Инвестиционный анализ. Критерии оценки инвестиционных проектов. Инвестиционный проект как объект инвестиционного анализа. Основные принципы оценки инвестиционных проектов. Виды эффективности инвестиционных проектов.

Решение задач и выполнение научно-исследовательских разработок: Отправьте запрос сейчас: irina@bodrenko.org

математика, IT, информатика, программирование, статистика, биостатистика, экономика, психология

Пришлите по e-mail: irina@bodrenko.org описание вашего задания, срок выполнения, стоимость

Инвестиционный анализ

Лекция

2

Тема

лекции: «Критерии оценки инвестиционных проектов»

Разделы лекции:

1. Инвестиционный проект как объект

инвестиционного анализа.

2. Основные принципы оценки инвестиционных проектов.

3. Виды эффективности инвестиционных

проектов.

РАЗДЕЛ 1. ИНВЕСТИЦИОННЫЙ ПРОЕКТ КАК ОБЪЕКТ ИНВЕСТИЦИОННОГО

АНАЛИЗА.

Слово «проект» происходит от латинского

«projectus», что в переводе на русский означает — «брошенный вперед», т. е.

замысел. (см.: Словарь иностранных слов. 16-е изд., испр. — М.: Рус. яз., 1988,

с. 411.).

В современной западной литературе в

самом общем виде это понятие изложено в «Кодексе знаний об управлении

проектами» (Project Management Institut, USD):

«Проект представляет собой некоторую задачу

с определенными исходными данными и требуемыми результатами, обусловливающими

способ ее решения».

(см.: Управление проектами (Зарубеж.

опыт)/А Я. Кочетков, С. Н. Никешин, Ю. Я. Рудаков и др.; [Научн. ред. — проф.

В. Д. Шапиро]. С-Петерб. акад. недвижимости. - СПб.: ДваТри, 1993 г., с.15.).

В отечественной экономической

литературе

«под проектом понимается система

сформулированных в его рамках целей, создаваемых или модернизируемых для их

реализации физических объектов, технологических процессов, технической и

организационной документации для них, материальных, финансовых, трудовых и иных

ресурсов, а также управленческих решений и мероприятий по их выполнению».

(см.: Управление проектами (Зарубеж. опыт) /А. Я. Кочетков, С. Н. Никешин, Ю. П.

Рудаков и др.; [Научн. ред. — проф. В. Д. Шапиро]. С-Петерб. акад.

недвижимости. — СПб.: Два Три, 1993 г., с. 26.).

Данное определение учитывает

особенности всех видов деятельности и ресурсов, необходимых для разработки и

реализации проекта. Оно предполагает, что подобный проект является

инвестиционным.

В Федеральном законе от 25 февраля 1999 года № 39-ФЗ «Об

инвестиционной деятельности в Российской Федерации, осуществляемой в форме

капитальных вложений» (редакция от 03.07.2016) установлено следующее

определение инвестиционного проекта.

Согласно статье 1 указанного выше

Федерального закона

«инвестиционный проект - обоснование

экономической целесообразности, объема и сроков осуществления капитальных

вложений, в том числе необходимая проектная документация, разработанная в

соответствии с законодательством Российской Федерации, а также описание

практических действий по осуществлению инвестиций (бизнес-план)».

Учитывая все вышеприведенные

определения, можно выделить следующие основополагающие моменты:

-

системность проекта, наличие комплекса взаимосвязанных

мероприятий, его разработка и реализация связаны с процессом последовательного

временного осуществления ряда мероприятий, математической моделью которого может служить сетевая

модель (график);

-

временной интервал проекта; разработчик проекта должен

обосновать и задать временной интервал рассмотрения проекта, прогнозный период

или длительность его жизненного цикла. Подходы к определению длительности этого

интервала могут учитывать комбинацию таких факторов, как срок службы наиболее

дорогостоящего проектного оборудования, предполагаемый срок жизни проектного

продукта (услуги) на рынке, планируемое время нахождения в данном бизнесе, срок

возврата кредита и т. д.;

-

бюджет проекта. В бюджет проекта включаются затраты и доходы

с указанием запланированного времени их осуществления. Каждый проект в ходе

реализации должен преследовать заранее предусмотренные цели.

КАКОВЫ ЦЕЛИ ИНВЕСТИЦИОННОГО ПРОЕКТА?

В экономической теории сложилась

некоторая классификация целей, применимых к тому или иному инвестиционному

проекту. Укрупненно данные цели можно представить следующим образом:

1. Цели, связанные с ростом

удовлетворения потребностей инвестора.

2. Цели, связанные с оптимизацией

имущественного положения фирмы.

Указанные цели могут быть представлены

в стоимостном выражении.

Более подробно это:

-

максимизация прибыли;

-

рост объема продаж;

-

увеличение товарооборота;

-

минимизация текущих издержек;

-

сокращение инвестиционных затрат и т. п.

Кроме того, необходимо помнить, что

некоторые цели конкретных инвестиционных проектов не могут быть выражены в

денежной форме. К ним относятся:

-

стремление к престижу и известности;

-

завоевание определенного сегмента рынка;

-

стремление к независимости;

-

осуществление социальных программ;

-

улучшение экологической ситуации и т. п.

Данный факт влияет на оценку

эффективности инвестиционного проекта и должен быть учтен на начальном этапе

замысла конкретного проекта.

Перед проектом могут ставиться

одновременно несколько целей.

Наконец, сформулированная цель проекта

должна строго соблюдаться на всех этапах его жизненного цикла, так как ее

изменение непременно приводит к необходимости отказа от данного проекта и

перехода к разработке нового.

При решении вопроса об инвестировании

целесообразно определить, куда выгоднее вкладывать капитал: в производство,

ценные бумаги, приобретение товаров для перепродажи, в недвижимость или валюту.

Поэтому при инвестировании рекомендуется учитывать следующие основные моменты:

1. Капитальные вложения с длительными

сроками окупаемости необходимо финансировать за счет долгосрочных заемных

средств.

2. Инвестиции со значительной степенью

риска рекомендуется финансировать за счет собственных средств (чистой прибыли и

амортизационных отчислений).

3. Необходимо выбирать такие

инвестиции, которые обеспечивают инвестору достижение максимальной (предельной)

доходности.

4. Чистая прибыль от данного вложения

капитала должна превышать ее величину от помещения средств на банковский

депозит.

5. Рентабельность инвестиций всегда должна

быть выше индекса инфляции.

6. Рентабельность конкретного

инвестиционного проекта с учетом фактора времени (временной стоимости денег)

всегда должна быть больше доходности других проектов.

ЖИЗНЕННЫЕ ЦИКЛЫ ИНВЕСТИЦИОННЫХ

ПРОЕКТОВ, ЭТАПЫ ИХ ОСУЩЕСТВЛЕНИЯ.

Проект реализуется и достигает

определенных, поставленных перед ним целей, за ограниченный период времени.

Началом реализации проекта можно условно считать рождение замысла, начало

реализации проекта или начало вложения денежных средств. Окончанием проекта

может считаться: ввод проекта в действие; достижение проектом поставленных

целей и результатов; прекращение финансирования; модернизация проекта; вывод

объектов проекта из эксплуатации.

ЧТО НАЗЫВАЕТСЯ ЖИЗНЕННЫМ ЦИКЛОМ

ИНВЕСТИЦИОННОГО ПРОЕКТА?

Ограниченный промежуток времени между

моментом появления проекта и моментом его ликвидации называется жизненным

циклом проекта.

ИЗ КАКИХ ПОСЛЕДОВАТЕЛЬНЫХ СТАДИЙ

СОСТОИТ ЖИЗНЕННЫЙ ЦИКЛ ИНВЕСТИЦИОННОГО ПРОЕКТА?

Укрупненно жизненный цикл проекта можно

представить в виде последовательных глобальных стадий (фаз):

-

прединвестиционная;

-

инвестиционная;

-

эксплуатационная.

КАКИЕ УРОВНИ АНАЛИЗА МОЖНО

ВЫДЕЛИТЬ НА ПРЕДИНВЕСТИЦИОННОЙ ФАЗЕ

ЖИЗНЕННОГО ЦИКЛА ПРОЕКТА?

Прединвестиционная фаза жизненного

цикла проекта имеет решающее значение для удачного осуществления всего

инвестиционного проекта. Принято

выделять три уровня анализа прединвестиционной фазы жизненного цикла проекта:

1. Анализ инвестиционных возможностей

проекта.

2. Предпроектные исследования.

3. Оценка осуществимости

инвестиционного проекта.

Главным критерием привлекательности

любого инвестиционного проекта выступает его финансовая целесообразность,

ориентирующаяся на производственные и ресурсные возможности; техническую

осуществимость; эффективность; социальную целесообразность. На каждой из этих

фаз осуществляются процедуры контроля и регулирования.

ВИДЫ, КЛАССИФИКАЦИЯ ИНВЕСТИЦИОННЫХ

ПРОЕКТОВ.

Анализ инвестиционных проектов должен

основываться на их классификации. Классифицировать инвестиционные проекты можно

в зависимости от выбранного критерия.

ПО КАКИМ ПАРАМЕТРАМ ПРОВОДИТСЯ

КЛАССИФИКАЦИЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ?

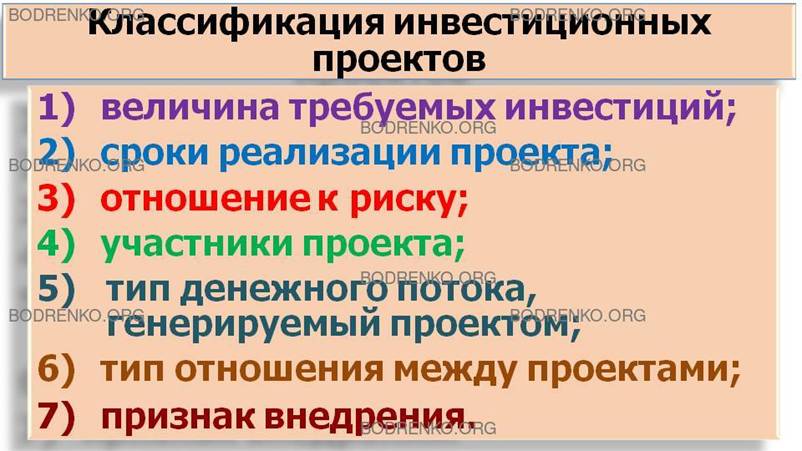

С точки зрения управления инвестиционными

проектами классификация может быть представлена по следующим семи параметрам:

1)

величина требуемых инвестиций;

2)

сроки реализации проекта;

3)

отношение к риску;

4) участники

проекта;

5)

тип денежного потока, генерируемый проектом;

6)

тип отношения между проектами;

7)

признак внедрения.

1. Первый классификационный признак –

величина требуемых инвестиций. От

величины требуемых инвестиций зависит возможность реализации проекта

определенным кругом участников и поиск путей финансирования данного проекта.

Данный критерий еще носит название «масштаб» проекта.

КАК КЛАССИФИЦИРУЮТСЯ ИНВЕСТИЦИОННЫЕ

ПРОЕКТЫ ПО МАСШАТАБАМ ПРОЕКТА?

По величине требуемых инвестиций

проекты делят на крупные (мегапроекты), традиционные и малые. В западной

практике приняты следующие характеристики «малых» и «мегапроектов» по масштабу.

«Малый» проект невелик по масштабу,

прост и ограничен объемами требуемых средств:

-

капиталовложения: от нескольких сотен тысяч до $10-15 млн.;

-

трудозатраты: от нескольких сотен до 40-50 тыс.

человеко-часов.

«Мегапроекты» имеют следующие

отличительные черты:

-

высокая стоимость — от $1 млрд.;

-

капиталоемкость — фонды для реализации подобного рода

проектов обычно превышают финансовые резервы, необходимы дополнительные

источники финансирования:

-

банковские кредиты,

-

экспортные кредиты,

-

смешанное кредитование;

-

осуществление финансирования консорциумом фирм;

-

большой общий объем работ в человеко-часах: 2 млн.

человеко-часов — на проектирование, 15 млн. человеко-часов — для строительства

объектов;

-

сроки реализации — 5-7 лет и более;

-

высокий уровень доходов и расходов при значительной динамике

активов;

-

необходимость решения проблем международного бизнеса;

-

отдаленность районов, где реализуются мегапроекты,

дополнительные затраты на инфраструктуру;

-

влияние на социальную и экономическую сферы региона и даже страны,

где реализуется мегапроект.

В российской практике нет четкого

деления проектов по масштабу, однако необходимо помнить, что данное

подразделение достаточно условно, и связано с размерами самих компаний,

производящих инвестиции. Так, например, для предприятия-гиганта и малого

предприятия критерии отнесения анализируемого проекта к крупному или мелкому

существенно отличаются.

2. Второй классификационный признак –

это сроки реализации инвестиционного проекта.

КАК

КЛАССИФИЦИРУЮТСЯ ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ ПО СРОКАМ РЕАЛИЗАЦИИ?

По срокам реализации проекты могут

быть:

-

краткосрочными;

-

среднесрочными;

-

долгосрочными.

Краткосрочные проекты предполагают

сжатые сроки реализации. Стоимость краткосрочного проекта может возрастать в

процессе его реализации. Заказчик идет на увеличение стоимости проекта для

выигрыша времени и сохранения приоритета в конкурентной борьбе на рынке сбыта.

Долгосрочными обычно являются проекты,

реализующие капиталоемкие вложения (например, вложение средств в строительство

и реконструкцию объектов недвижимости).

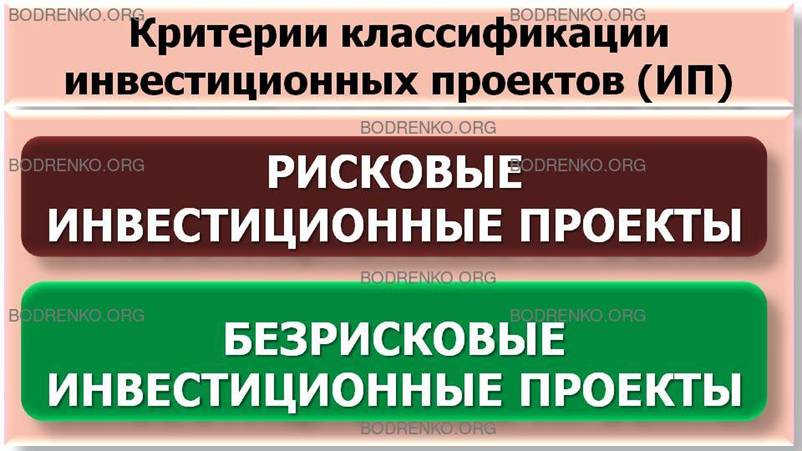

3. Третий классификационный признак –

отношение к риску. Можно разделить инвестиционные проекты по критерию отношения

к риску.

КАК КЛАССИФИЦИРУЮТСЯ ИНВЕСТИЦИОННЫЕ

ПРОЕКТЫ ПО КРИТЕРИЮ ОТНОШЕНИЯ К РИСКУ?

По критерию отношение к риску проекты

могут делиться на: рисковые и безрисковые. Данное деление существенно для целей

расчета эффективности инвестиционных проектов и их приемлемости для

потенциальных инвесторов. Наиболее рискованными являются проекты, связанные с

созданием новых производств и разработкой новых технологий.

4. Четвертый признак - состав

участников проекта, также является критерием, по которому можно

классифицировать инвестиционные проекты.

КАК КЛАССИФИЦИРУЮТСЯ ИНВЕСТИЦИОННЫЕ

ПРОЕКТЫ ПО СОСТАВУ УЧАСТНИКОВ?

С точки зрения участников проекта

наиболее существенным является учет следующих участников:

- государственных предприятий;

- совместных предприятий;

- зарубежных инвесторов.

КАКИЕ КРИТЕРИИ СУЩЕСТВЕННО ВЛИЯЮТ НА

ОЦЕНКУ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ?

Такие критерии, как:

- тип денежного потока, генерируемый

проектом;

- тип отношения между проектами и

- признак внедрения,

существенно влияют на оценку

эффективности инвестиционных проектов.

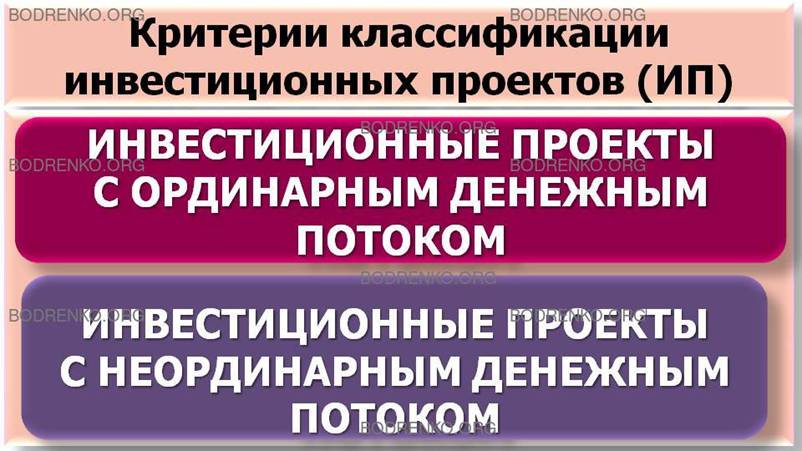

5. Пятый классификационный признак –

тип денежного потока, генерируемого ИП. Инвестиционные проекты можно

классифицировать по типу денежного потока, генерируемого проектом, следующим

образом.

КАК КЛАССИФИЦИРУЮТСЯ ИНВЕСТИЦИОННЫЕ

ПРОЕКТЫ ПО ТИПУ ДЕНЕЖНОГО ПОТОКА?

По типу денежного потока, генерируемого

проектом, выделяются проекты с ординарными

и неординарными денежными потоками.

Выделение ординарных и неординарных

денежных потоков важно при выборе того или иного критерия оценки, поскольку не

все критерии приемлемы для оценки проектов с неординарными денежными потоками.

6.

Шестой классификационный признак – тип отношения между проектами. Инвестиционные проекты можно классифицировать по

типу отношения между ними. При одновременном рассмотрении некоторой

совокупности проектов необходимо учитывать отношения между ними. Наиболее часто

встречаются ситуации, когда проекты рассматриваемой совокупности являются

взаимно независимыми, взаимоисключающими, взаимодополняющими или

взаимовлияющими.

КАК КЛАССИФИЦИРУЮТСЯ ИНВЕСТИЦИОННЫЕ

ПРОЕКТЫ ПО ТИПУ ОТНОШЕНИЙ МЕЖДУ ПРОЕКТАМИ?

По типу отношения между проектами

различают:

- ВЗАИМНО НЕЗАВИСИМЫЕ,

- ВЗАИМОИСКЛЮЧАЮЩИЕ (АЛЬТЕРНАТИВНЫЕ),

- ВЗАИМОДОПОЛНЯЮЩИЕ,

- ВЗАИМОВЛИЯЮЩИЕ проекты.

КАКИЕ ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ НАЗЫВАЮТСЯ

ВЗАИМНО НЕЗАВИСИМЫМИ?

Проекты называются ВЗАИМНО НЕЗАВИСИМЫМИ (НЕЗАВИСИМЫМИ В СОВОКУПНОСТИ), если в рамках

рассматриваемых условий принятие или отказ от одного из них никак не влияет на возможность

или целесообразность принятия других и на их эффективность. Эффект от

осуществления каждого из независимых проектов не зависит от осуществления

других. Совместный эффект от осуществления нескольких независимых проектов

равен сумме эффектов от осуществления каждого из них.

КАКИЕ ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ НАЗЫВАЮТСЯ

ВЗАИМОИСКЛЮЧАЮЩИМИ?

Проекты называются ВЗАИМОИСКЛЮЧАЮЩИМИ

(АЛЬТЕРНАТИВНЫМИ), если

осуществление одного из них делает невозможным или нецелесообразным

осуществление остальных. Чаще всего (но не всегда) альтернативными являются

проекты, служащие достижению одной и той же цели. Каждый из альтернативных

проектов должен рассматриваться самостоятельно. Эффект от его осуществления

определяется без связи с другими проектами.

КАКИЕ ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ НАЗЫВАЮТСЯ

ВЗАИМОДОПОЛНЯЮЩИМИ?

Проекты называются ВЗАИМОДОПОЛНЯЮЩИМИ, если по каким-либо причинам они могут быть приняты

или отвергнуты только одновременно. Типичной причиной является невозможность

достижения поставленных целей при осуществлении только некоторых из таких

проектов. Взаимодополняющие проекты необходимо предварительно объединить в один

проект.

КАКИЕ ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ НАЗЫВАЮТСЯ

ВЗАИМОВЛИЯЮЩИМИ?

Проекты называются ВЗАИМОВЛИЯЮЩИМИ, если при их совместной реализации возникают дополнительные

(системные) позитивные или негативные эффекты, не проявляющиеся при реализации

каждого из проектов в отдельности и, следовательно, не отраженные в показателях

их эффективности.

Взаимовлияющими будут, например, проекты

строительства каскада ГЭС на одной реке или строительства в одном регионе

нескольких предприятий, выбрасывающих в атмосферу небольшие объемы различных

загрязнений таких, что их химическое взаимодействие приводит к появлению новых,

более опасных загрязнителей.

ЗАМЕЧАНИЕ. В случае если в рассматриваемой совокупности имеются взаимовлияющие

проекты, более эффективное сочетание рекомендуемых к реализации проектов должно

выбираться путем полного перебора всех возможных сочетаний таких проектов и

оценки эффективно каждого из таких сочетаний как самостоятельного «обобщенного»

проекта (различные сочетания рассматриваются при этом как альтернативные

проекты).

ПРИМЕР.

В частности, данная классификация

связана со сравнением двух проектов, и в ней в качестве классификационного

признака используется простейшая формулировка понятия рентабельности проекта,

рассчитываемая через отношение сумм доходов и расходов. Два инвестиционных

проекта можно характеризовать типом отношений между ними.

КАК МОЖНО СРАВНИТЬ ДВА ИНВЕСТИЦИОННЫХ

ПРОЕКТА ПО ТИПУ ОТНОШЕНИЙ МЕЖДУ НИМИ?

По типу отношения между двумя проектами

различают:

- независимые,

- взаимоисключающие (альтернативные),

- замещающие,

- комплементарные (синергические)

проекты.

КАКИЕ ДВА ИНВЕСТИЦИОННЫХ ПРОЕКТА НАЗЫВАЮТСЯ

НЕЗАВИСИМЫМИ?

Независимыми называются два проекта,

если принятие или отказ от одного из них никак не отражается на рентабельности

другого.

КАКИЕ ДВА ИНВЕСТИЦИОННЫХ ПРОЕКТА

НАЗЫВАЮТСЯ ВЗАИМОИСКЛЮЧАЮЩИМИ?

Два проекта называются

взаимоисключающими, если рентабельность первого снижается до нуля в случае

принятия другого, и наоборот.

Другое название таких проектов —

альтернативные: эти два проекта предназначены для достижения одних и тех же

целей, и одновременно принять их и выгодно реализовать невозможно.

КАКИЕ ДВА ИНВЕСТИЦИОННЫХ ПРОЕКТА НАЗЫВАЮТСЯ ЗАМЕЩАЮЩИМИ?

Два инвестиционных проекта называют замещающими,

если рентабельность одного из них снижается (но не полностью исчезает) при

принятии другого. Это соотношение может быть как симметричным, так и

несимметричным, а замещение может иметь место и на стороне затрат, и на стороне

выгод.

КАКИЕ ДВА ИНВЕСТИЦИОННЫХ ПРОЕКТА НАЗЫВАЮТСЯ

КОМПЛЕМЕНТАРНЫМИ?

Два проекта называются комплементарными

(синергическими), если принятие одного из них увеличивает рентабельность

другого. Данное отношение может быть как симметричным, так и несимметричным.

Кроме того, повышение рентабельности может иметь место как на стороне затрат,

так и на стороне выгод.

РАЗДЕЛ 2. ОСНОВНЫЕ ПРИНЦИПЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ

ПРОЕКТОВ.

НА КАКИХ ПРИНЦИПАХ ОСНОВАНА

МЕЖДУНАРОДНАЯ ПРАКТИКА ОЦЕНКИ ЭФФЕКТИВНОСТИ ПРОЕКТОВ?

Международная практика оценки

эффективности инвестиций базируется на концепции временной стоимости денег и

основана на ряде принципов:

1) эффективность использования

инвестируемого капитала оценивается путем сопоставления денежного потока (cash

flow), который формируется в процессе реализации инвестиционного проекта и

исходной инвестиции. Проект признается эффективным, если обеспечивается возврат

исходной суммы инвестиций и требуемая доходность для инвесторов, ьпредоставивших

капитал;

2) инвестируемый капитал, равно как и

денежный поток, приводится к настоящему времени или к определенному расчетному

году (который, как правило, предшествует началу реализации проекта);

3) процесс дисконтирования капитальных

вложений и денежных потоков осуществляется по различным ставкам дисконта,

которые определяются в зависимости от особенностей инвестиционных проектов. При

определении ставки дисконта учитываются структура инвестиций и стоимость

отдельных составляющих капитала.

КАКИЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ

ИНВЕСТИЦИОННОГО ПРОЕКТА МОЖНО ВЫДЕЛИТЬ?

Эффективность проекта характеризуется

системой показателей, отражающих соотношение затрат и результатов применительно

к интересам его участников.

Различают следующие показатели

эффективности инвестиционного проекта:

− ПОКАЗАТЕЛИ КОММЕРЧЕСКОЙ

(ФИНАНСОВОЙ) ЭФФЕКТИВНОСТИ, учитывающие финансовые последствия реализации

проекта для его непосредственных участников;

− ПОКАЗАТЕЛИ БЮДЖЕТНОЙ

ЭФФЕКТИВНОСТИ, отражающие финансовые последствия осуществления проекта для

федерального, регионального или местного бюджета;

− ПОКАЗАТЕЛИ ЭКОНОМИЧЕСКОЙ

ЭФФЕКТИВНОСТИ, учитывающие затраты и результаты, связанные с реализацией

проекта, выходящие за пределы прямых финансовых интересов участников

инвестиционного проекта и допускающие стоимостное измерение.

В процессе разработки проекта

производится оценка его социальных и экологических последствий, также затрат,

связанных с социальными мероприятиями и охраной окружающей среды.

КАК ОПРЕДЕЛЯЕТСЯ ГОРИЗОНТ РАСЧЕТА ПРИ

ОПРЕДЕЛЕНИИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА?

Оценка предстоящих затрат и результатов

при определении эффективности инвестиционного проекта осуществляется в пределах

расчетного периода, продолжительность которого (горизонт расчета) принимается с

учетом:

– продолжительности создания,

эксплуатации и (при необходимости) ликвидации объекта;

– средневзвешенного нормативного срока

службы основного технологического оборудования;

– достижения заданных характеристик

прибыли (массы и/или нормы прибыли и т. д.);

– требований инвестора.

Горизонт расчета измеряется количеством

шагов расчета. Шагом расчета при определении показателей эффективности в

пределах расчетного периода могут быть: месяц, квартал или год.

КАК МОЖНО КЛАССИФИЦИРОВАТЬ ЗАТРАТЫ

УЧАСТНИКОВ ИНВЕСТИЦИОННОГО ПРОЕКТА?

Затраты, осуществляемые участниками

подразделяются на

- первоначальные (капиталообразующие

инвестиции),

- текущие и

- ликвидационные,

которые осуществляются соответственно

на стадиях строительной, функционирования и ликвидационной.

Для стоимостной оценки результатов и затрат

могут использоваться базисные, мировые, прогнозные и расчетные цены.

При оценке эффективности

инвестиционного проекта соизмерение разновременных показателей осуществляется

путем приведения (дисконтирования) их к ценности в начальном периоде. Для

приведения разновременных затрат, результатов и эффектов используется норма

дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

Техническое приведение к базисному

моменту времени затрат, результатов и эффектов, имеющих место на m-ом шаге

расчета реализации проекта, удобно производить путем их умножения на

коэффициент дисконтирования αm, определяемый для постоянной нормы

дисконта (Е) по формуле:

αm =1/(1+E)m

(1)

где

m–номер

шага расчета (m=1,

2, ..., Т); Т – горизонт расчета.

КАКОВЫ ОСНОВНЫЕ ПРИНЦИПЫ ОЦЕНКИ

ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ?

К основным принципам оценки

эффективности инвестиций, применимым ко всем типам инвестиционных проектов

также относятся:

1) рассмотрение проекта на протяжении

всего его жизненного цикла (расчетного периода) от проведения

прединвестиционных исследований до прекращения проекта;

2) моделирование денежных потоков, включающих все связанные с

осуществлением проекта денежные поступления и расходы за расчетный

период с учетом возможности использования различных валют;

3) сопоставимость условий сравнения

различных проектов (вариантов);

4) принцип положительности и максимума

эффекта. Для того чтобы ИП, с точки зрения инвестора, был признан эффективным, необходимо, чтобы эффект реализации порождающего

его проекта был положительным; при сравнении альтернативных ИП предпочтение должно отдаваться проекту с

наибольшим значением эффекта;

5) учет фактора времени. При оценке эффективности проекта должны учитываться различные

аспекты фактора времени, в том числе динамичность (изменение во времени) параметров проекта и

его экономического окружения; разрывы во времени (лаги) между производством продукции или

поступлением ресурсов и их оплатой;

неравноценность разновременных затрат и/или результатов

(предпочтительность более ранних

результатов и более поздних затрат);

6) разбиение расчетного периода на

шаги. При этом

– необходимо учитывать: цель расчета;

продолжительность различных фаз жизненного цикла, чтобы основные этапы

совпадали с началом шага; изменение цен в течение шага. Рекомендуется изменение

в пределах 5 – 10%;обозримость выходной информации, удобство ее оценки;

- учет динамики. Необходимо учитывать

изменение во времени параметров проекта, а также разрывы во времени между

производством продукции и поступлением ресурсов, производством продукции и ее

продажей;

7) учет только предстоящих затрат и

поступлений. При расчетах показателей

эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и

поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие

потери, непосредственно вызванные

осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его

месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а

альтернативной стоимостью (opportunity

cost), отражающей максимальное значение упущенной выгоды, связанной с их

наилучшим возможным альтернативным

использованием. Прошлые, уже осуществленные затраты, не обеспечивающие возможности

получения альтернативных (т.е. получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunk cost), в денежных потоках не учитываются

и на значение показателей эффективности не

влияют. Заметим, что сказанное относится

именно к оценке эффективности. В других случаях, например, при определении доли в составе

капитала, учет прошлых затрат может оказаться необходимым;

8) сравнение

полученных данных по проекту с ситуацией без проекта. То есть оценка эффективности ИП должна

производиться сопоставлением ситуаций не «до проекта» и «после проекта», а «без

проекта» и «с проектом»;

9) учет всех наиболее существенных

последствий проекта. При определении эффективности ИП должны учитываться все

последствия его реализации, как непосредственно экономические, так и

внеэкономические (внешние эффекты, общественные блага). В тех случаях, когда их

влияние на эффективность допускает количественную

оценку, ее следует произвести. В других случаях учет этого влияния должен осуществляться экспертно;

10) учет наличия разных участников

проекта, несовпадения их интересов, различных оценок стоимости капитала,

выражающихся в индивидуальных значениях нормы дисконта;

11) многоэтапность оценки. На различных

стадиях разработки и осуществления проекта

(обоснование инвестиций, ТЭО, выбор схемы финансирования, экономический мониторинг) его эффективность

определяется заново, с различной глубиной проработки;

12) учет влияния на эффективность ИП

потребности в оборотном капитале, необходимом для функционирования создаваемых

в ходе реализации проекта производственных

фондов;

13) учет влияния инфляции (учет

изменения цен на различные виды

продукции и ресурсов в период реализации проекта) и

возможности использования нескольких валют;

14) учет (в количественной форме)

влияния неопределенностей и рисков, сопровождающих реализацию проекта.

РАЗДЕЛ 3. ВИДЫ ЭФФЕКТИВНОСТИ

ИНВЕСТИЦИОННЫХ ПРОЕКТОВ.

Осуществление эффективных проектов

увеличивает поступающий в распоряжение общества внутренний валовой продукт

(ВВП), который затем делится между участвующими в проекте субъектами (фирмами,

акционерами и работниками, банками, бюджетами разных уровней и пр.). Поступлениями

и затратами этих субъектов определяются различные виды эффективности

инвестиционного проекта.

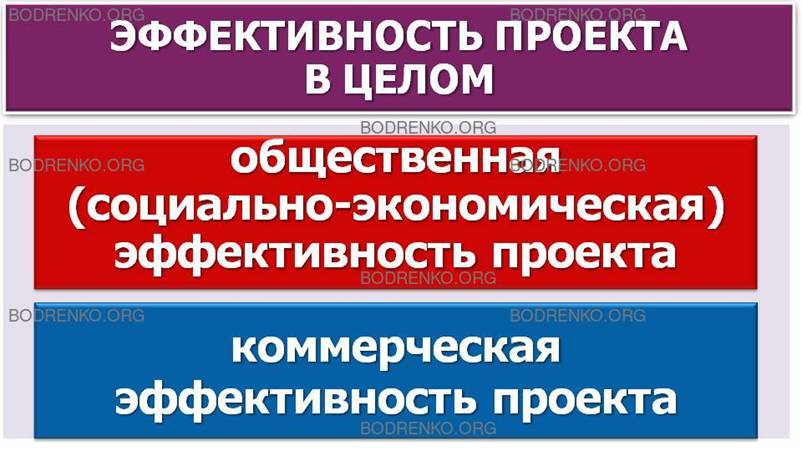

КАКИЕ ВИДЫ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ

ПРОЕКТОВ ОЦЕНИВАЮТСЯ?

Рекомендуется оценивать следующие виды

эффективности:

– эффективность проекта в целом;

– эффективность участия в проекте.

С КАКОЙ ЦЕЛЬЮ ОЦЕНИВАЕТСЯ ЭФФЕКТИВНОСТЬ

ПРОЕКТА В ЦЕЛОМ?

ЭФФЕКТИВНОСТЬ ПРОЕКТА В ЦЕЛОМ

оценивается с целью определения потенциальной привлекательности проекта для

возможных участников и поисков источников финансирования.

ЧТО ВКЛЮЧАЕТ В СЕБЯ ЭФФЕКТИВНОСТЬ

ПРОЕКТА В ЦЕЛОМ?

Она включает в себя

- ОБЩЕСТВЕННУЮ

(социально-экономическую) эффективность проекта и

- КОММЕРЧЕСКУЮ эффективность проекта.

ЧТО УЧИТЫВАЮТ ПОКАЗАТЕЛИ ОБЩЕСТВЕННОЙ

ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА?

Показатели общественной эффективности

учитывают социально-экономические последствия осуществления инвестиционного

проекта для общества в целом, в т. ч. как непосредственные результаты и затраты

проекта, так и «внешние»: затраты и результаты в смежных секторах экономики,

экологические, социальные и иные внеэкономические эффекты.

ЧТО УЧИТЫВАЮТ ПОКАЗАТЕЛИ КОММЕРЧЕСКОЙ

ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА?

Показатели коммерческой эффективности

проекта учитывают финансовые последствия его осуществления для единственного

участника, реализующего инвестиционный проект, в предположении, что он производит все необходимые для

реализации проекта затраты и пользуется всеми его результатами.

Показатели эффективности проекта в

целом характеризуют с экономической точки зрения технические и организационные

проектные решения.

С КАКОЙ ЦЕЛЬЮ ОЦЕНИВАЕТСЯ ЭФФЕКТИВНОСТЬ

УЧАСТИЯ В ИНВЕСТИЦИОННОМ ПРОЕКТЕ?

ЭФФЕКТИВНОСТЬ УЧАСТИЯ В ПРОЕКТЕ

определяется с целью проверки реализуемости инвестиционного проекта и

заинтересованности в нем всех его участников.

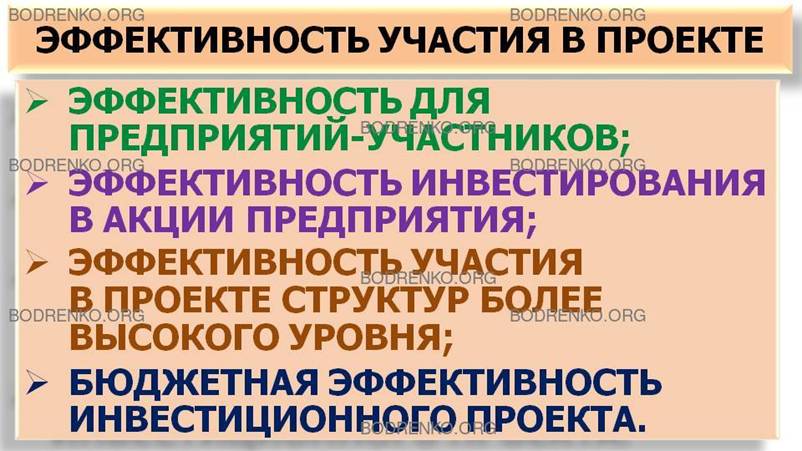

ЧТО ВКЛЮЧАЕТ В СЕБЯ

ЭФФЕКТИВНОСТЬУЧАСТИЯ В ПРОЕКТЕ?

Эффективность участия в проекте

включает:

– ЭФФЕКТИВНОСТЬ ДЛЯ

ПРЕДПРИЯТИЙ-УЧАСТНИКОВ;

– ЭФФЕКТИВНОСТЬ ИНВЕСТИРОВАНИЯ В АКЦИИ

ПРЕДПРИЯТИЯ (эффективность для акционеров);

– ЭФФЕКТИВНОСТЬ УЧАСТИЯ В ПРОЕКТЕ

СТРУКТУР БОЛЕЕ ВЫСОКОГО УРОВНЯ по отношению к предприятиям-участникам

инвестиционного проекта, в т. ч.

региональную и народнохозяйственную эффективность (для отдельных регионов и

народного хозяйства РФ), отраслевую эффективность (для отдельных отраслей народного

хозяйства, финансово- промышленных групп, объединений предприятий и холдинговых

структур);

– БЮДЖЕТНУЮ ЭФФЕКТИВНОСТЬ

ИНВЕСТИЦИОННОГО ПРОЕКТА (эффективность участия государства в проекте с точки

зрения расходов и доходов бюджетов всех уровней).

КАК ОПРЕДЕЛЯЕТСЯ КОММЕРЧЕСКАЯ

ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА?

Коммерческая эффективность (финансовое

обоснование) проекта определяется соотношением финансовых затрат и результатов,

обеспечивающих требуемую норму доходности. В качестве эффекта на t-м шаге выступает

сальдо реальных денег.

КАКИЕ ВИДЫ ДЕЯТЕЛЬНОСТИ ВЫДЕЛЯЮТ ПРИ

ОСУЩЕСТВЛЕНИИ ИНВЕСТИЦИОННОГО ПРОЕКТА?

При осуществлении проекта выделяют три

вида деятельности: инвестиционную, операционную и финансовую. В рамках каждого

вида деятельности происходит приток и отток денежных средств (таблица 1). Денежный

поток состоит из частичных потоков от отдельных видов деятельности.

Таблица 1. Денежные потоки.

|

Вид деятельности |

Приток |

Отток |

|

Инвестиционная |

Продажа активов. Высвобождение

оборотных средств. Доходы от инвестиций в ценные бумаги. |

Приобретение основных средств и

нематериальных активов. Вложение в прирост оборотных средств и дополнительные

фонды. Ликвидационные затраты. |

|

Операционная (производственная) |

Выручка от продажи продукции или

услуг. Внереализационные доходы. |

Платежи за сырье, материалы,

комплектующие изделия, покупные полуфабрикаты. Платежи за топливо и

электроэнергию. Заработная плата персонала с отчислениями. Выплата процентов

по кредитам. Налоги. |

|

Финансовая |

Продажа ценных бумаг. Заемный и

привлеченный капитал. |

Выплата процентов по кредитам.

Выплата дивидендов. Погашение обязательств по привлеченному капиталу. |

Примечание. 1) Выплата процентов по

кредитам включается либо в финансовую, либо в операционную деятельность в

зависимости от учетной политики предприятия.

ЧТО ТАКОЕ ПОТОК РЕАЛЬНЫХ ДЕНЕГ?

Потоком реальных денег называется

разность между притоком и оттоком денежных средств от инвестиционной и

операционной деятельности в каждом периоде осуществления проекта.

КАКИЕ ВИДЫ ДОХОДОВ И ЗАТРАТ ВКЛЮЧАЕТ В

СЕБЯ ДЕНЕЖНЫЙ ПОТОК ОТ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ?

Денежный поток от инвестиционной

деятельности включает в себя следующие виды доходов и затрат, распределенных по

периодам.

Таблица 2. Денежный поток от инвестиционной

деятельности.

|

Наименование

показателя |

Значение

показателя по шагам расчета |

||||

|

Шаг

0 |

Шаг

1 |

… |

Шаг

T |

||

|

Земля |

З |

|

|

|

|

|

П |

|

|

|

|

|

|

Здания,

сооружения |

З |

|

|

|

|

|

П |

|

|

|

|

|

|

Машины

и оборудование, передаточные устройства |

З |

|

|

|

|

|

П |

|

|

|

|

|

|

Нематериальные

активы |

З |

|

|

|

|

|

П |

|

|

|

|

|

|

Итого:

вложения в основной капитал |

З |

|

|

|

|

|

П |

|

|

|

|

|

|

Прирост

оборотного капитала |

З |

|

|

|

|

|

П |

|

|

|

|

|

|

Всего

инвестиций |

З |

|

|

|

|

|

П |

|

|

|

|

|

ПРИМЕЧАНИЕ.

В таблице 2 символом «З» обозначаются затраты (на приобретение активов и увеличение

оборотного капитала), учитываемые со знаком «минус». Символом «П» обозначаются поступления

(от их продажи и уменьшения оборотного капитала), учитываемые со знаком «плюс».

КАКИЕ ВИДЫ ДОХОДОВ И ЗАТРАТ ВКЛЮЧАЕТ В

СЕБЯ ДЕНЕЖНЫЙ ПОТОК ОТ ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТИ?

Денежный поток от операционной

деятельности включает в себя следующие виды доходов и затрат.

Таблица 3. Денежный поток от

операционной деятельности.

|

Наименование показателя |

Значение

показателя по шагам расчета |

|||

|

шаг

0 |

шаг

1 |

… |

шаг

T |

|

|

1.Объем продаж |

|

|

|

|

|

2. Цена |

|

|

|

|

|

3. Выручка от продажи

(=(1)∙(2)) |

|

|

|

|

|

4. Внереализационные расходы |

|

|

|

|

|

5. Переменные затраты |

|

|

|

|

|

6.Постоянные затраты |

|

|

|

|

|

7.Амортизация зданий |

|

|

|

|

|

8. Амортизация оборудования |

|

|

|

|

|

9.Проценты по кредитам |

|

|

|

|

|

10. Прибыль до вычета налогов |

|

|

|

|

|

11. Налоги и сборы |

|

|

|

|

|

12. Проектируемый чистый доход |

|

|

|

|

|

13. Амортизация (= (7)+(8)) |

|

|

|

|

|

14. Чистый приток от операций (=

(12)+ (13)) |

|

|

|

|

ЗАМЕЧАНИЕ.

Амортизация по своей экономической природе, являясь отчислением, призванным

обеспечить накопление средств для компенсации износа основного капитала, не

перестает быть собственностью предприятия, хотя и вычитается из его прибыли.

Поэтому вполне логично включать начисленную амортизацию в денежный поток

(денежные поступления).

КАКИЕ ВИДЫ ДОХОДОВ И ЗАТРАТ ВКЛЮЧАЕТ В

СЕБЯ ДЕНЕЖНЫЙ ПОТОК ОТ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ?

Денежный поток от финансовой

деятельности включает в себя следующие виды притока и оттока реальных денег.

Таблица 4. Денежный поток от финансовой

деятельности.

|

Наименование

показателя |

Значение

показателя по шагам расчета |

|||

|

шаг

0 |

шаг

1 |

… |

шаг T |

|

|

Собственный

капитал (акции, субсидии и др.) |

|

|

|

|

|

Краткосрочные

кредиты |

|

|

|

|

|

Долгосрочные

кредиты |

|

|

|

|

|

Погашение

задолженности по кредитам |

|

|

|

|

|

Выплата

дивидендов |

|

|

|

|

|

Сальдо

финансовой деятельности |

|

|

|

|

ЧТО НАЗЫВАЕТСЯ САЛЬДО РЕАЛЬНЫХ ДЕНЕГ?

САЛЬДО

РЕАЛЬНЫХ ДЕНЕГ НАЗЫВАЕТСЯ РАЗНОСТЬ МЕЖДУ ПРИТОКОМ И ОТТОКОМ ДЕНЕЖНЫХ СРЕДСТВ ОТ

ВСЕХ ТРЕХ ВИДОВ ДЕЯТЕЛЬНОСТИ.

Необходимым критерием принятия

инвестиционного проекта является положительное сальдо накопленных реальных

денег в любом временном интервале, где данный участник осуществляет затраты или

получает доходы. Отрицательная величина сальдо накопленных реальных денег

свидетельствует о необходимости привлечения участником дополнительных

собственных или заемных средств и отражения этих средств в расчетах

эффективности.

КАКИЕ ВИДЫ ЦЕН МОГУТ ПРИМЕНЯТЬСЯ ДЛЯ

СТОИМОСТНОГО ВЫРАЖЕНИЯ ДЕНЕЖНЫХ ПОТОКОВ ИНВЕСТИЦИОННОГ ПРОЕКТА?

Для стоимостного выражения денежных

потоков могут применяться следующие виды цен:

1) текущие цены;

2) прогнозные цены (с учетом инфляции);

3) дефлированные цены. Это прогнозные

цены, приведенные к уровню цен фиксированного момента времени путем деления на

общий (базисный) индекс инфляции.

Наряду с денежными потоками при оценке

инвестиционного проекта используется также накопленный (кумулятивный) денежный

поток.

КАКИЕ ХАРАКТЕРИСТИКИ КУМУЛЯТИВНОГО

ДЕНЕЖНОГО ПОТОКА ИСПОЛЬЗУЮТСЯ ПРИ ОЦЕНКЕ

ИНВЕСТИЦИОННОГО ПРОЕКТА?

КУМУЛЯТИВНЫЙ ДЕНЕЖНЫЙ ПОТОК имеет

следующие характеристики:

- накопленный приток,

- накопленный отток и

- накопленное сальдо (накопленный

эффект).

Эти характеристики определяются на

каждом шаге расчетного периода как сумма соответствующих характеристик

денежного потока за данный и все предшествующие шаги.

Подробно денежные потоки инвестиционных

проектов мы рассмотрим на лекции 4 «Анализ денежных потоков инвестиционных

проектов».

БЮДЖЕТНАЯ ЭФФЕКТИВНОСТЬ.

Показатели бюджетной эффективности

отражают влияние результатов осуществления проекта на доходы и расходы

соответствующего (федерального, регионального или местного) бюджета.

ЧТО ЯВЛЯЕТСЯ ОСНОВНЫМ ПОКАЗАТЕЛЕМ

БЮДЖЕТНОЙ ЭФФЕКТИВНОСТИ?

Основным показателем бюджетной

эффективности, используемым для обоснования предусмотренных в проекте мер

федеральной, региональной финансовой поддержки, является бюджетный эффект.

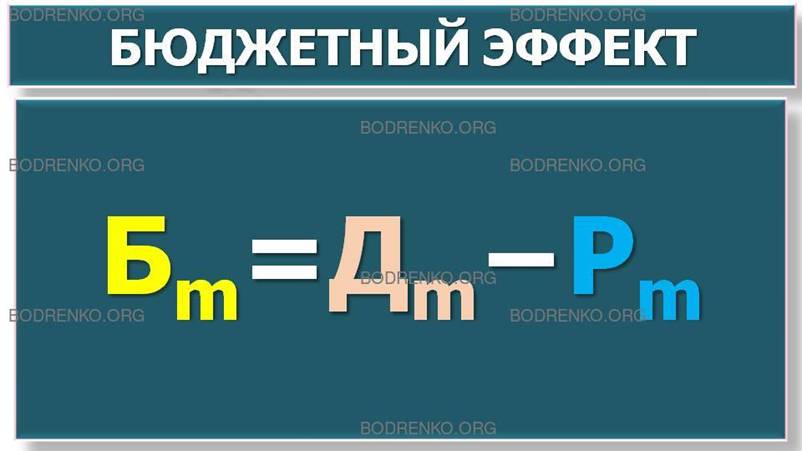

КАК ОПРЕДЕЛЯЕТСЯ БЮДЖЕТНЫЙ ЭФФЕКТ?

Бюджетный эффект (Бm)

для m-го

шага осуществления проекта определяется как превышение доходов соответствующего

бюджета (Дm)

над расходами (Pm)

в связи с осуществлением данного проекта:

Бm=Дm − Pm. (2)

КАК РАССЧИТЫВАЕТСЯ ИНТЕГРАЛЬНЫЙ

БЮДЖЕТНЫЙ ЭФФЕКТ?

Интегральный бюджетный эффект (БΣ)

рассчитывается по формуле как сумма дисконтированных годовых бюджетных эффектов

или как превышение интегральных доходов бюджета (ДΣ) над

интегральными расходами бюджета (РΣ):

БΣ=ДΣ –

РΣ .(3)

КАКОВ СОСТАВ РАСХОДОВ БЮДЖЕТА?

В состав расходов бюджета включают:

- средства, выделяемые для прямого

бюджетного финансирования проекта;

- кредиты Центрального, региональных и

уполномоченных банков для отдельных участников реализации проекта, выделяемые в

качестве заемных средств, подлежащих компенсации за счет средств бюджета;

- прямые бюджетные ассигнования на

надбавки к рыночным ценам на топливо и электроэнергию;

- выплаты пособий для лиц, остающихся

без работы в связи с осуществлением проекта;

- выплаты по государственным ценным

бумагам;

- государственные, региональные

гарантии инвестиционных рисков иностранным и отечественным участникам;

- средства, выделяемые из бюджета для

ликвидации возможных при осуществлении проекта чрезвычайных ситуаций и

компенсации иного возможного ущерба от реализации проекта.

КАКОВ СОСТАВ ДОХОДА БЮДЖЕТА?

В состав дохода бюджета включают:

- налог на добавленную стоимость,

специальный налог и все иные налоговые поступления (с учетом льгот) и рентные

платежи данного года в бюджет российских и иностранных предприятий и

фирм-участников в части, относящейся к осуществлению проекта;

- увеличение (со знаком «минус» –

уменьшение) налоговых поступлений от сторонних предприятий, обусловленное влиянием

реализации проекта на их финансовое положение;

- поступающие в бюджет таможенные

пошлины и акцизы по продуктам (ресурсам), производимым (затрачиваемым) в

соответствии с проектом;

- эмиссионный доход от выпуска ценных

бумаг под осуществления проекта;

- дивиденды по принадлежащим

государству, региону акциям и другим ценным бумагам, выпущенным с целью

финансирования проекта;

- поступления в бюджет подоходного

налога с заработной платы российских и иностранных работников, начисленной за

выполнение работ, предусмотренных проектом;

- поступление в бюджет платы за

пользование землей, водой и другими природными ресурсами, платы за недра,

лицензии на право ведения геологоразведочных работ и т. п. в части, зависящей

от осуществления проекта;

- погашение льготных кредитов на

проект, выделенных за счет средств бюджета, и обслуживание этих кредитов;

- штрафы и санкции, связанные с

проектом, за нерациональное использование материальных, топливно-энергетических

и природных ресурсов.

К доходам бюджета приравниваются также

поступления во внебюджетные фонды в форме обязательных отчислений по заработной

плате, начисляемой за выполнение работ, предусмотренных проектом.

ПОКАЗАТЕЛИ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ.

При расчете показателей экономической

эффективности на уровне народного хозяйства в состав результатов проекта

включают (в стоимостном выражении):

- конечные производственные результаты

(выручка от продажи, выручка от реализации имущества и интеллектуальной

собственности);

- социальные и экологические результаты,

рассчитанные исходя из совместного воздействия всех участников проекта на

здоровье населения, социальную и экологическую обстановку в регионах;

- прямые финансовые результаты;

- кредиты и займы иностранных

государств, банков и фирм, поступления от импортных пошлин и т. п.

Методы оценки экономической

эффективности инвестиционных проектов мы подробно рассмотрим на лекции 5 «Анализ экономической

эффективности инвестиционных проектов».

ИЗМЕРЕНИЕ И ОЦЕНКА СОЦИАЛЬНЫХ

ПОСЛЕДСТВИЙ ПРОЕКТА.

Оценка социальных результатов проекта

предполагает, что проект соответствует социальным нормам, стандартам и условиям

соблюдения прав человека. Основными видами социальных результатов проекта,

подлежащих отражению в расчетах эффективности, являются:

– изменение количества рабочих мест в

регионе;

– улучшение жилищных и

культурно-бытовых условий работников;

– изменение условий труда работников;

– изменение структуры производственного

персонала;

– изменение уровня здоровья работников

и населения;

– экономия свободного времени

населения.

Социальные результаты в большинстве

случаев поддаются стоимостной оценке и включаются в состав общих результатов

проекта в рамках определения его экономической эффективности. При определении

коммерческой и бюджетной эффективности проекта социальные результаты проекта не

учитываются.

ЧТО ПРЕДПОЛАГАЕТ ОЦЕНКА СОЦИАЛЬНЫХ

РЕЗУЛЬТАТОВ ПРОЕКТА?

Оценка социальных результатов проекта

предполагает, что проект соответствует социальным нормам, стандартам и условиям

соблюдения прав человека. Предусматриваемые проектом мероприятия по созданию

работникам нормальных условий труда и отдыха, обеспечению их продуктами питания,

жилой площадью и объектами социальной инфраструктуры (в пределах установленных

норм) являются обязательными условиями его реализации и какой-либо

самостоятельной оценке в составе результатов проекта не подлежат.

В стоимостной оценке социальных

результатов учитывается только их самостоятельная значимость. Затраты,

необходимые для достижения социальных результатов проекта или обусловленные

социальными последствиями реализации проекта (например, изменение затрат на

выплату пособий по временной нетрудоспособности или по безработице),

учитываются в расчетах эффективности в общем порядке и в стоимостной оценке

социальных результатов не отражаются.

Влияние реализации проекта на изменение

условий труда работников оценивается в баллах по отдельным

санитарно-гигиеническим и психофизиологическим элементам условий труда. Для

оценки удовлетворенности работников условиями труда могут использоваться также

данные социологических опросов. В случае, если реализация проекта приводит к изменению

условий труда на сторонних предприятиях (например, на предприятиях-потребителях

производимой техники или продукции повышенного качества), влияние этих

изменений учитывается в составе косвенного финансового эффекта по этим

предприятиям.

Реализация проекта может быть сопряжена

с необходимостью улучшения жилищных и культурно-бытовых условий работников,

например, путем предоставления им (бесплатно или на льготных условиях) жилья,

строительства некоторых (дотируемых или самоокупаемых) объектов культурно-бытового

назначения и т. п.

Затраты по сооружению или приобретению

соответствующих объектов включаются в состав затрат по проекту и учитываются в

расчетах эффективности в общем порядке. Доходы от этих объектов (часть

стоимости жилья, оплачиваемая в рассрочку, выручка предприятий бытового

обслуживания и т. п.) учитываются в составе результатов проекта. Помимо этого,

в расчетах экономической эффективности учитывается и самостоятельный социальный

результат подобных мероприятий, получаемый в результате увеличения рыночной

стоимости существующего в соответствующем районе жилья, обусловленное вводом в

действие дополнительных объектов культурно-бытового назначения.

Изменение структуры производственного

персонала определяется по регионам-участникам проекта, а по особо крупным

проектам – по народному хозяйству в целом.

В этих целях используются показатели:

- изменение численности работников (в

т. ч. женщин), занятых тяжелым физическим трудом;

- изменение численности работников (в

т. ч. женщин), занятых во вредных условиях производства.

Обусловленное реализацией проекта

повышение или снижение надежности снабжения населения регионов или населенных

пунктов определенными товарами рассматривается соответственно как положительный

или отрицательный социальный результат. Стоимостное измерение этого результата

производится с использованием действующих в регионе цен на соответствующие

товары (без учета государственных и местных дотаций и льгот всем или отдельным

категориям потребителей).

Социальный результат, проявляющийся в

обусловленном реализацией проекта изменении заболеваемости трудящихся, включает

предотвращенные (со знаком «минус» – дополнительные) потери чистой продукции

народного хозяйства, изменение суммы выплат из фонда социального страхования и

изменение затрат в сфере здравоохранения.

Социальный результат, проявляющийся в

изменении показателя смертности населения, связанной с реализацией проекта,

выражается изменением численности умерших в регионе при реализации проекта.

КАК ОПРЕДЕЛЯЕТСЯ НОРМАТИВ

НАРОДНОХОЗЯЙСТВЕННОЙ ЦЕННОСТИ ЧЕЛОВЕЧЕСКОЙ ЖИЗНИ?

Для стоимостного измерения данного

эффекта может быть использован норматив народнохозяйственной ценности

человеческой жизни, определяемый путем умножения средней величины чистой

продукции (приходящейся на 1 отработанный человеко-год) на коэффициент

народнохозяйственной ценности человеческой жизни, устанавливаемый для

экономической оценки эффективности мероприятий. Коэффициент народнохозяйственной

ценности человеческой жизни утверждается органами государственной власти на

федеральном уровне.

Реализация проектов, направленных на

улучшение организации дорожного движения, повышение безопасности транспортных

средств, снижение аварийности производства и т. п., ведет к снижению количества

тяжелых ранений людей, приводящих к их инвалидности. Для стоимостной оценки

соответствующего социального результата используется норматив в размере 60%

народнохозяйственной ценности человеческой жизни.

Экономия свободного времени работников

предприятий и населения (в человеко-часах) определяется, прежде всего, по

проектам, предусматривающим:

- повышение надежности энергоснабжения

населенных пунктов;

- выпуск товаров народного потребления,

сокращающих затраты труда в домашнем хозяйстве (например, кухонных комбайнов);

- производство новых видов и марок

транспортных средств;

- строительство новых автомобильных или

железных дорог;

- изменение транспортных схем доставки

определенных видов продукции, транспортных схем доставки работников к месту работы;

- совершенствование размещения торговой

сети;

- улучшение торгового обслуживания

покупателей;

- развитие телефонной и телефаксной

связи, электронной почты и других видов связи;

- улучшение информационного

обслуживания граждан (например, о размещении тех или иных объектов, о наличии

билетов в кассах, о наличии товаров в магазинах).

При стоимостной оценке данного вида

результатов рекомендуется использовать норматив оценки 1 человеко-часа экономии

в размере 50% среднечасовой заработной платы по контингенту трудоспособного

населения, затрагиваемого реализацией проекта.

СПИСОК РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ.

[1] Бузова И. А., Маховикова Г. А.,

Терехова В. В. Коммерческая оценка инвестиций /под ред. Есипова В.Е. — СПб.:

Питер, 2004. — 432 с.: ил. — (Серия «Учебник

для вузов»).

[2]

Ковалев В.В. Методы оценки инвестиционных проектов. М.: Финансы и статистика.

1998.

[3] Мельников А.В., Попова Н.В.,

Скорнякова B.C. Математические методы финансового анализа. — М.: «Анкил», 2006.

— с. 440.

[4] Шарп

У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. М.: Инфра-М., 1997.

[5] Экономическая оценка инвестиций /

Под ред. М. Римера. 3-е изд., перераб. и доп. (+CD с учебными материалами). —

СПб.: Питер, 2009. —416 с: ил. — (Серия «Учебник для вузов»).